2019年6月期 第3四半期決算発表

こんにちは、IR室です。5月10日に当社の第3四半期決算発表を行いました。その詳細や内容をこちらでお話したいと思います。

決算資料はこちらからご覧ください。

・2019年6月期第3四半期決算説明資料

・2019年6月期第3四半期決算短信

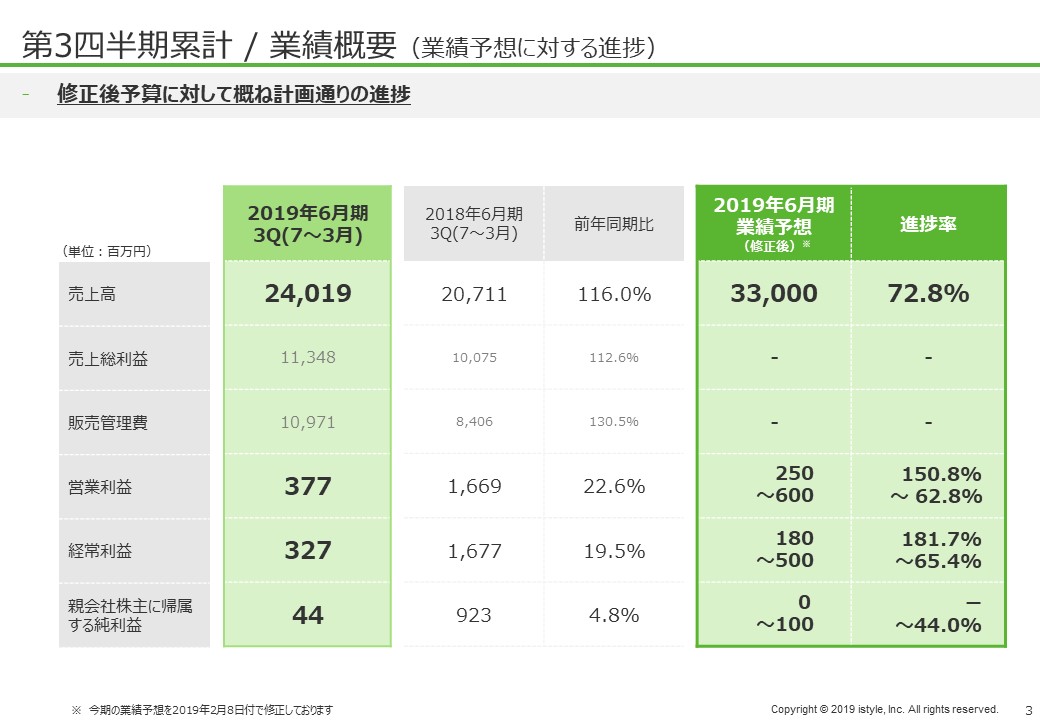

■連結

まず全体として、一過性のプロモーション費用(463百万円)などにより前年に比べて大きく減益となっておりますが、全体としては修正後予算に対して概ね想定通りの推移となっています。

なお、前回の2Q決算発表時に今期の業績予想を修正しております。詳細につきましてはこちらをご覧ください。

ここからはセグメント毎に見ていきたいと思います。

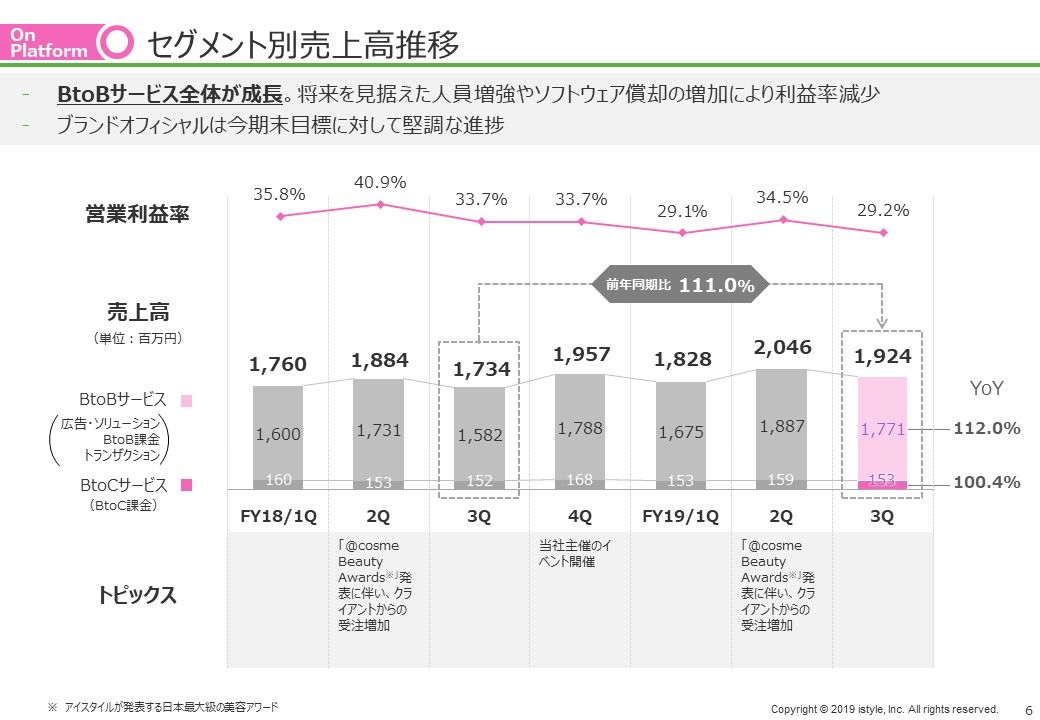

■On Platform事業

On Platform事業ではBtoBサービスがセグメントを牽引しており、毎年2Qから3Qは売上が下がる傾向にありつつも、前年比では順調に成長しました。将来を見据えた組織強化のための人件費と、サービスリリースに伴うソフトウェア償却の増加により利益率は下がっています。

今後の収益の柱となるブランドオフィシャルについては導入拡大に時間を要していますが、今期目標に対しては堅調に推移しています。引き続き広告に次ぐ収益の柱となるよう、営業に注力してまいります。

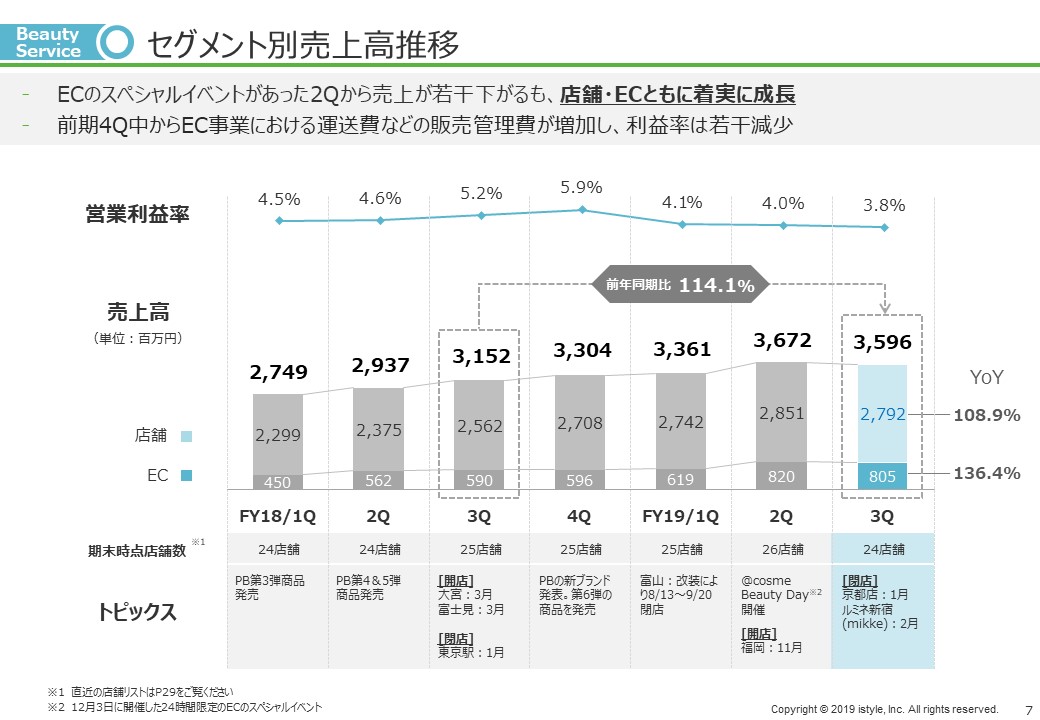

■Beauty Service事業

店舗・EC事業ともに、2Qに開催したスペシャルイベントの反動はありますが、前年同期比では着実に成長しました。一方で、前期の4Q半ばからEC事業における配送費の負担増により、利益率は減少しています。

店舗事業については、@cosme storeの強みを十分に発揮できず収益性が低かった小型店を2店舗閉店しましたが、好調なルミネ大宮店とアミュエスト博多店は増床し、今後は豊富な品揃えが可能な大型店の出店に特化していきます。

今期は新規出店の予定はありませんが、来期は大型路面店のオープンを計画しています。(詳細後述)

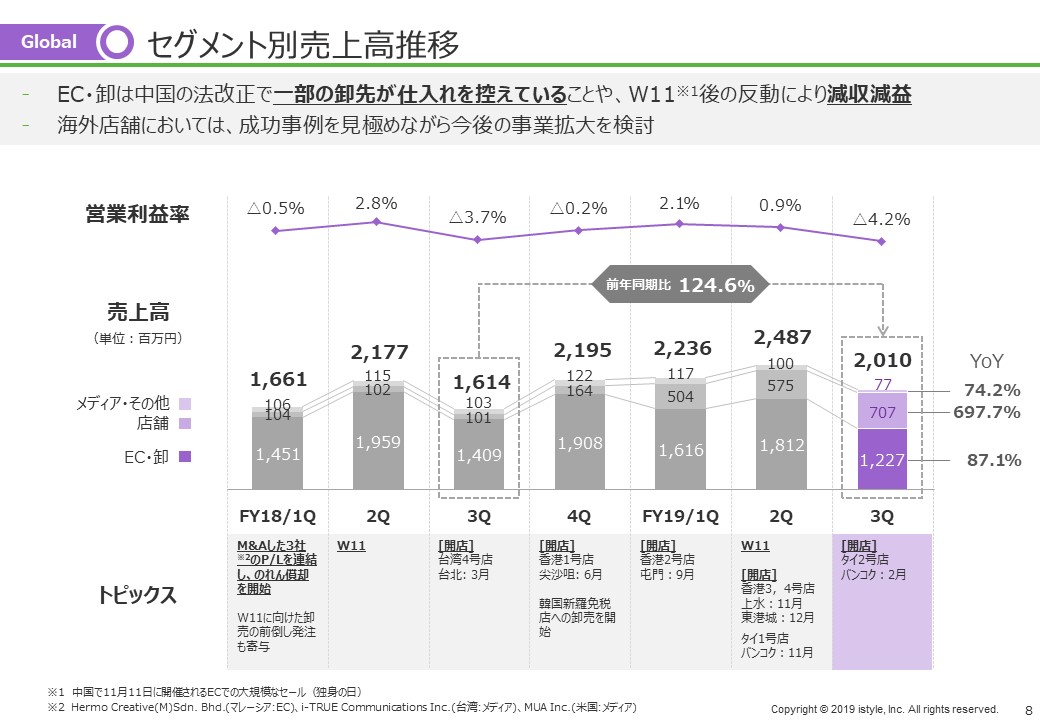

■Global事業

中国で今年1月に施行された新EC法の影響やW11の反動で、2Qと比較するとEC・卸事業の売上が大きく減少していますが、セグメント全体では前年比で増収となりました。これは好調な香港1号店など海外店舗の寄与によるものです。

利益については、当初より赤字を想定していたものの、計画に比べ赤字幅は縮小しています。

海外店舗については、タイに2号店を出店しました。どのような店舗が成功につながるかを見極めながら、今後の事業拡大を検討していきます。

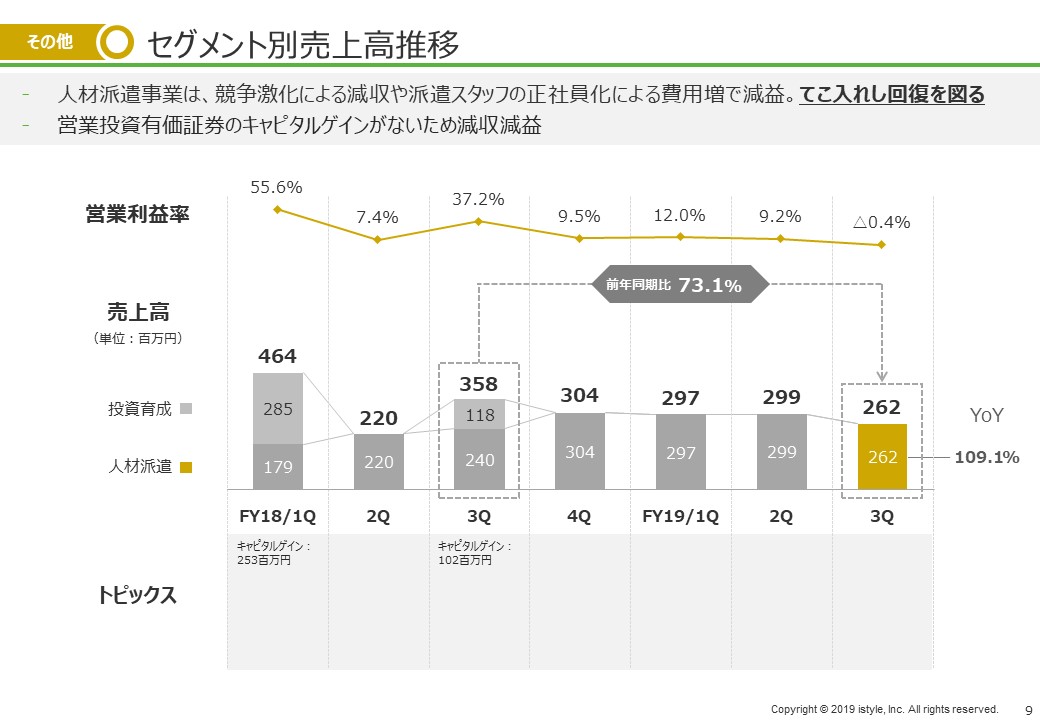

■その他事業

今期は営業投資有価証券のキャピタルゲインがないため、大きく減収減益となっております。

人材派遣事業は、需要が高いものの競争が激しい状況です。また、派遣スタッフのスキルアップを目的とした正社員化により費用が増加しました。今後は美容業界に特化した人材活用という強みを活かして、テコ入れを図っていきます。

■@cosme store大型路面店を来期オープン

@cosme store初となる大型路面店「@cosme TOKYO」の出店を決定しました。場所は原宿駅前、時期は年内のオープンを目標としています。過去最大となる1,300㎡の売場面積を活かし、ラグジュアリーから低価格帯ブランドまで更に幅広い品揃えが実現可能となります。なお、オープンは来期であるため今期の業績に与える影響は軽微です。

プレスリリースも併せてご覧ください。

■最後に

2020年を最終年度としている中期経営計画「Road to 2020」については、上述の「@cosme TOKYO」のオープンも含め各事業の計画を精査中です。

今期も残すところあとわずか。「Beauty×ITで想起される世界で1番の会社」を目指して、アイスタイルの強みである"メディアから購買まで一気通貫したプラットフォーム"の構築を進めてまいります。